- บัญชีที่ให้ลูกค้ากู้ยืมเงินเพื่อการซื้อหลักทรัพย์หรือการให้ลูกค้ายืมหลักทรัพย์เพื่อการขายชอร์ต

- เงินที่บริษัทให้ลูกค้ากู้ยืมเพื่อซื้อหลักทรัพย์ เรียกว่า เงินกู้มาร์จิ้น (Margin loan)

- ลูกค้าต้องวางหลักประกันขั้นต้น (initial margin requirement :IM) จะเป็น เงินสด หรือ หุ้นก็ได้ จึง จะมีอำนาจซื้อเพิ่มขึ้นได้(ใช้เงินกู้ได้) ลูกค้าต้องนำเงินหรือหลักทรัพย์ตามเกณฑ์ที่บริษัทกำหนด มาวางไว้ในบัญชีมาร์จิ้นเพื่อเป็นประกันการซื้อขายหลักทรัพย์ ก่อนที่จะให้ลูกค้าเริ่มซื้อหลักทรัพย์หรือขายชอร์ตจากบัญชีมาร์จิ้นครั้งแรก

- หุ้นที่ซื้อในบัญชีมาร์จิ้นจะใช้เป็นหลักประกันในบัญชีมาร์จิ้น, และ เงินจากการขายหุ้นจะนำมาชำระยอดเงินกู้ก่อนโดยอัตโนมัติ

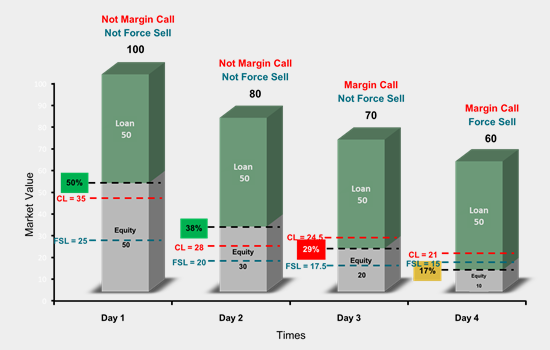

- ลูกค้าต้องดำรงมูลค่าหลักประกัน(Equity) ให้เป็นไปตามเกณฑ์ที่บริษัทกำหนดฯ มิเช่นนั้นจะถูกเรียกให้วาง หลักประกันเพิ่ม(Margin call) หรือ บังคับขายหุ้น(force sell)

• กลุ่ม 1 กำหนดอัตรามาร์จิ้นเริ่มต้นที่ 50% (IM = 50%)

• กลุ่ม 2 กำหนดอัตรามาร์จิ้นเริ่มต้นที่ 60% (IM = 60%)

• กลุ่ม 3 กำหนดอัตรามาร์จิ้นเริ่มต้นที่ 70% (IM = 70%)

• กลุ่ม 4 กำหนดอัตรามาร์จิ้นเริ่มต้นที่ 80% (IM = 80%)

• กลุ่ม 5 กำหนดอัตรามาร์จิ้นเริ่มต้นที่ 100% (IM = 100%)

หมายเหตุ ลูกค้าต้องวางเงินสดกับบริษัทฯเต็มจำนวน หากต้องการซื้อหลักทรัพย์นอกเหนือจากที่บริษัทฯกำหนด• กรณีลูกค้าต้องการซื้อหุ้นกลุ่ม I จะสามารถซื้อได้ 2 เท่าของทรัพย์สินส่วนเกิน (Excess Equity)

• หากลูกค้าต้องการซื้อกหุ้นกลุ่ม II จะสามารถซื้อได้ประมาณ 1.428 เท่าของทรัพย์สินส่วนเกิน (Excess Equity)

• หากลูกค้าต้องการซื้อหุ้นกลุ่ม III จะสามารถซื้อได้ราว 1.176 เท่าของทรัพย์สินส่วนเกิน (Excess Equity)

ท่านสามารถตรวจสอบจากอัตรามาร์จิ้นเริ่มต้น (IM) ได้จาก

- ท่านสามารถตรวจสอบจากอัตรามาร์จิ้นเริ่มต้น (IM) ได้จาก ประกาศรายชื่อหลักทรัพย์และอัตรามาร์จิ้นเริ่มต้นสำหรับแต่ละหลักทรัพย์ที่บริษัทฯ อนุญาตให้ลูกค้าซื้อและขายชอร์ตหลักทรัพย์ที่ยืมในบัญชีมาร์จิ้น (หรือ Marginable Securities List) คลิกที่นี่เพื่อดูประกาศ หรือ ตรวจสอบที่โปรแกรมส่งคำสั่งซื้อขาย efin Trade Plus

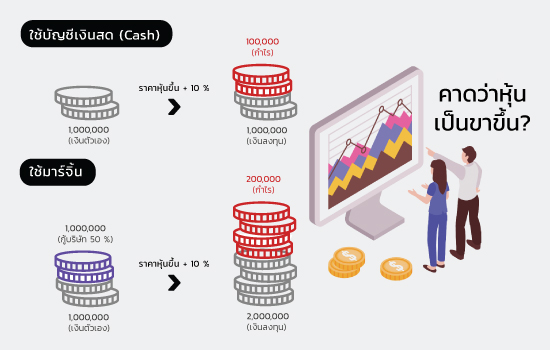

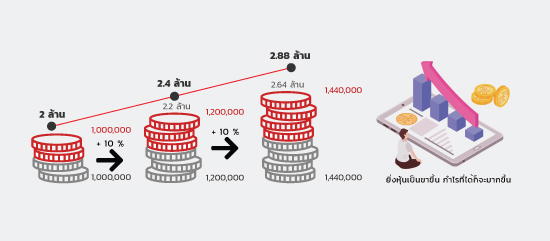

ด้วยพลังการลงทุนที่เพิ่มมากขึ้น นักลงทุนที่ใช้มาร์จิ้นจึงมีโอกาสได้รับผลตอบแทนที่มากขึ้น

เมื่อมีกำไรจากพอร์ตการลงทุน นักลงทุนจะมีอำนาจซื้อเพื่อนำไปซื้อหุ้นเพิ่มได้ เพื่อโอกาสได้กำไรเพิ่มมากยิ่งขึ้นอีก ซึ่งถือเป็นเครื่องมือที่ช่วยขจัดข้อจำกัดของบัญชีเงินสดที่ต้องมีเงินจึงจะลงทุนเพิ่มได้

ดำรงมูลค่าหลักประกันให้เป็นไปตามเกณฑ์

- Equity > Call Level (minimum equity)

- Equity = มูลค่าหุ้นตามราคาตลาด – Margin Loan

- Call Level (CL) = 35% ของมูลค่าหุ้นตามราคาตลาด

- Force Sell Level (FSL) = 25% ของมูลค่าหุ้นตามราคาตลาด

- Margin Call เมื่อ Equity < Call Level โดยต้องเติมหลักประกันให้กลับไปเกินกว่า Call Level

- Force Sell เมื่อ Equity < Force Sell Level โดยต้องเติมหลักประกันให้กลับไปเกินกว่า Force Sell Level

- เพิ่มผลตอบแทนจากการลงทุนในหุ้น

เนื่องจากมีเงินลงทุนมากขึ้นจึงมีโอกาสได้ทั้ง Capital gain และเงินปันผลที่มากขึ้น

- ไม่พลาดโอกาสทำกำไรแม้หุ้นอยู่ในขาลง ในกรณีที่ลูกค้าเปิดใช้บริการ SBL

- วงเงินกู้สะดวกพร้อมใช้ได้ทุกเมื่อเมื่อได้รับอนุมัติวงเงินกู้แล้ว นักลงทุนสามารถใช้วงเงินได้ทันทีที่ต้องการ หรือหากยังไม่ต้องการใช้วงเงิน บริษัทก็จะไม่ดำเนินการระงับวงเงินแต่อย่างใด

- ไม่ต้องทยอยจ่ายค่างวดเพื่อชำระเงินต้นและดอกเบี้ย

เมื่อใช้เงินกู้มาร์จิ้น ลูกค้าไม่จำเป็นต้องทยอยจ่ายชำระเงินต้นและดอกเบี้ยเป็นค่างวดเหมือนเงินกู้ประเภทอื่น โดยบริษัทฯจะเรียกเก็บดอกเบี้ยเงินกู้โดยวิธีการกระทบยอดดอกเบี้ยเข้าไปเพิ่มเป็นยอดเงินกู้ในบัญชีของลูกค้าทุกๆสิ้นเดือนโดยอัตโนมัติ ลูกค้าเพียงคอยดูแลมูลค่าหลักประกันให้เพียงพอตามเกณฑ์ที่กำหนดเท่านั้น การใช้เงินกู้มาร์จิ้นจึงช่วยเพิ่มสภาพคล่องทางการเงิน และลดภาระการติดต่อด้านการชำระเงินกู้ให้แก่นักลงทุน

- ดอกเบี้ยเงินกู้ต่ำ

อัตราดอกเบี้ยเงินกู้ที่บริษัทเรียกเก็บต่ำกว่าค่าเฉลี่ยในอุตสาหกรรม ดังนั้น การใช้เงินกู้มาร์จิ้นของบริษัท จึงช่วยลดภาระค่าใช้จ่ายในการลงทุนให้แก่ลูกค้าได้เป็นอย่างดีเมื่อเปรียบเทียบกับการกู้เงินกับที่อื่น นอกจากนี้ บริษัทฯยังให้ดอกเบี้ยเงินฝากสำหรับเงินที่ลูกค้าฝากเข้ามาในบัญชีมาร์จิ้นเพื่อรอซื้อหุ้นในอัตราผลตอบแทนที่สูงกว่าเงินฝากออมทรัพย์ด้วย

- ขจัดความกังวลเรื่องวันครบกำหนดชำระราคาค่าซื้อหุ้น

เพราะบริษัทจะชำระราคาค่าซื้อส่วนที่เกินกว่าเงินของลูกค้าโดยการให้กู้ยืมเงินแก่ลูกค้าโดยอัตโนมัติ

ตัวอย่าง ลูกค้าฝากเงินเข้ามาในบัญชี Credit Balance และ บัญชี Cash Balance โดยฝากเงินจำนวน 100,000 บาท เท่ากันทั้ง 2 บัญชี และต้องการซื้อหุ้น A ซึ่งมีอัตรามาร์จิ้น 50%

| ประเภทบัญชี | จำนวนเงิน ที่ลูกค้าฝาก |

อัตรามาร์จิ้น | ราคาตลาดของหุ้น | อำนาจซื้อ (PP) | เงินส่วนของ ลูกค้า (EE) |

เงินกู้ (Loan) | จำนวนหุ้น ที่สามารถซื้อได้ |

| Credit Balance | 100,000 | 50% | 220 | 100,000/50% =200,000 |

100,000 | 100,000 | 900 หุ้น |

| Cash Balance | 100,000 | - | 220 | 100,000 | 100,000 | - | 450 หุ้น |

สรุป หากลูกค้าซื้อหุ้น A ซึ่งมีอัตรามาร์จิ้น 50% มูลค่า 200,000 ลูกค้าใช้เงินตัวเอง 50 % ที่เหลืออีก 50% กู้เงินจากบริษัท จะเห็นว่าด้วยจำนวนเงินฝากที่เท่ากันแต่เมื่อซื้อหุ้นในบัญชี Credit Balance สามารถซื้อหุ้นได้มากกว่ามูลค่าเงินที่ฝากเข้ามา

ลูกค้าจะได้รับดอกเบี้ยจาก เงินสด (Cash Balance) ส่วนที่เกินกว่ามูลค่าหลักทรัพย์ที่ขายชอร์ต แต่ จะต้องจ่ายดอกเบี้ยจากภาระหนี้ Margin Loan โดยลูกค้าจะได้รับหรือจ่ายดอกเบี้ยเป็นรายเดือน

(หมายเหตุ จำนวนเงินที่จ่ายให้หรือเรียกเก็บจริง จะหักกลบกันระหว่างดอกเบี้ยรับกับดอกเบี้ยจ่าย)

บริษัทฯจะบันทึกดอกเบี้ยประจำเดือน ที่มียอดดอกเบี้ยสุทธิเป็น “ดอกเบี้ยรับ” เข้าบัญชี Credit Balance ของลูกค้า ดังนี้:

- ถ้าสถานะล่าสุดของบัญชีเป็น Cash Balance (คือ มีเงินสดคงเหลืออยู่ในบัญชี) และมียอดดอกเบี้ยสุทธิประจำเดือนเป็น “ดอกเบี้ยรับ” จะส่งผลให้ Cash Balance (ยอดเงินสด) ของลูกค้า เพิ่มขึ้น ในวันทำการแรกของเดือนถัดไป

- ถ้าสถานะล่าสุดของบัญชีเป็น Margin Loan (คือ มีภาระหนี้) และมียอดดอกเบี้ยสุทธิประจำเดือนเป็น “ดอกเบี้ยรับ” จะส่งผลให้ลูกค้ามีภาระหนี้ ลดลง ในวันทำการแรกของเดือนถัดไป

บริษัทฯจะบันทึกดอกเบี้ยประจำเดือน ที่มียอดดอกเบี้ยสุทธิเป็น “ดอกเบี้ยจ่าย” เข้าบัญชี Credit Balance ของลูกค้า ดังนี้:

- ถ้าสถานะภาพล่าสุดของบัญชีเป็น Margin Loan (คือมีภาระหนี้) และยอดดอกเบี้ยสุทธิประจำเดือนเป็น “ดอกเบี้ยจ่าย” จะส่งผลให้ลูกค้ามีภาระหนี้ เพิ่มขึ้น ในวันทำการแรกของเดือนถัดไป

- ถ้าสถานะภาพล่าสุดของบัญชีเป็น Cash Balance (คือ มีเงินสดคงเหลืออยู่ในบัญชี) และยอดดอกเบี้ยสุทธิประจำเดือนเป็น “ดอกเบี้ยจ่าย” จะส่งผลให้ Cash balance (ยอดเงินสด) ของลูกค้า ลดลง ในวันทำการแรกของเดือนถัดไป

การกำหนดอัตราดอกเบี้ย

อัตราดอกเบี้ยของ Cash Balance และ Margin Loan จะประกาศให้ทราบเป็นรายเดือนในวันทำการแรกของเดือน โดยอัตราดอกเบี้ยจะมีผลในวันแรกของเดือนที่ประกาศ

ยกตัวอย่างเช่น บริษัทฯ ประกาศอัตราดอกเบี้ยในวันที่ 1 เมษายน 2563 โดยให้อัตราดอกเบี้ยเงินฝาก (Cash Balance) เท่ากับ 2% ต่อปี

และ อัตราดอกเบี้ยเงินกู้ยืมเพื่อซื้อหลักทรัพย์ฯ (Margin Loan) เท่ากับ 6% ต่อปี หมายความว่า ลูกค้าจะได้รับดอกเบี้ยจาก Cash Balance ตั้งแต่ 1 – 31 มีนาคม 2563 ในอัตรา 2% ต่อปี และ เสียดอกเบี้ยจาก Margin Loan ตั้งแต่ 1 – 30 เมษายน 2563 ในอัตรา 6% ต่อปี

เกร็ดความรู้

ในกรณีที่ลูกค้าซื้อหลักทรัพย์ จะหักยอดเงินเพื่อชำระค่าซื้อ จากเงินสดคงเหลือของลูกค้าที่อยู่ในบัญชีมาร์จิ้นก่อน ไปจนกว่าจะหมด (Cash Balance) หากไม่พอชำระค่าซื้อ ส่วนที่เกินมาจากเงินสดคงเหลือ (Cash Balance) จึงจะเป็นเงินกู้ Margin Loan

ในกรณีที่ลูกค้า ขายหลักทรัพย์หรือขายชอร์ตหลักทรัพย์ที่ยืม เงินที่ได้จากการขายหลักทรัพย์ฯ จะแสดงไว้ในรายการเงินสด (Cash Balance) หรือ นำไปลดภาระหนี้ Margin Loan แต่มูลค่าขายชอร์ตหลักทรัพย์ที่ยืมจะถูกหักออกจากรายการเงินสด (Cash Balance) เพื่อใช้ในสำหรับคำนวนดอกเบี้ย

Day trader/ Active trader:

สามารถเปิดวงเงินมาร์จิ้น และ SBL โดยเลือกใช้มาร์จิ้นเมื่อคาดว่าหุ้นจะขึ้น เพื่อเพิ่มวงเงินเทรดต่อรอบได้สูงถึง 2 เท่า หรือ ทำการชอร์ตเซลล์เมื่อคาดว่าหุ้นจะลง เพื่อสร้างโอกาสทำกำไรขาลง จึงทำให้มีโอกาสได้ทำกำไรจากการเทรดต่อวันมากขึ้น ยิ่งไปกว่านั้น นักลงทุนไม่จำเป็นต้องเสียดอกเบี้ย หากซื้อหุ้นด้วยเงินกู้และขายหุ้นออกภายในวันโดยไม่เหลือหนี้คงค้าง ณ สิ้นวัน

Value investor:

เปิดวงเงินมาร์จิ้น ไว้ใช้ซื้อหุ้นของกิจการที่ดี มีโอกาสเติบโตสูงได้ในจำนวนมากขึ้น หรือหากนักลงทุนรับความเสี่ยงได้ต่ำ ก็อาจรอใช้มาร์จิ้นเพื่อเพิ่มอำนาจซื้อหุ้นในภาวะตลาด panic จึงทำให้ได้หุ้นของกิจการที่ชอบในราคาถูกในจำนวนมากขึ้น ทำให้นักลงทุนมีโอกาสได้รับผลตอบแทนที่เพิ่มมากขึ้นจากทั้ง capital gain และ สิทธิที่จะได้รับเงินปันผลที่มากขึ้น

นักลงทุนที่ไม่ต้องการรับความเสี่ยงจากการกู้:

ใช้มาร์จิ้นเพื่อเพิ่มอำนาจซื้อหุ้นที่มีการ tender offer ได้จำนวนมากขึ้น และรอตอบรับการขายหุ้นให้กับผู้ทำที่ tender offer เพื่อรับกำไรส่วนต่างระหว่างราคาที่ประกาศรับซื้อ- ราคาซื้อ ซึ่งเป็นการลงทุนที่แทบจะปราศจากความเสี่ยง ทั้งนี้หากซื้อด้วยเงินตัวเองเพียงส่วนเดียว กำไรที่ได้อาจไม่น่าสนใจเพียงพอ

- เปิดบัญชี Margin (Credit balance) คลิกที่นี่

- ตรวจสอบ IM (50% 70% 85%) ของหุ้นที่ต้องการลงทุน และวางหลักประกันตามสัดส่วนที่กำหนด

- ส่งคำสั่งซื้อหุ้นตามมูลค่าที่ต้องการ โดยบริษัทฯจะจัดสรรเงินกู้ให้กับลูกค้าสำหรับค่าซื้อส่วนที่เกินกว่าเงินที่วางไว้โดยอัตโนมัติ

- ดำรงมูลค่าหลักประกันให้เพียงพอตามหลักเกณฑ์ที่กำหนด

หมายเหต โปรดศึกษารายละเอียดและเงื่อนไขต่างๆเพิ่มเติม จาก หลักเกณฑ์และเงื่อนไขของบัญชี Credit Balance Internet

ทำความรู้จัก Margin Loan

ติดตามอัพเดทข่าวสารการลงทุน

คลิกที่นี่

แหล่งความรู้อื่นๆ

Krungsri Securities : Investor Guide

www.krungsrisecurities.com

eFin Trade Plus

www.efinancethai.com/efintools/index.aspx

Settrade Streaming

https://www.settrade.com/th/services-and-tools

SET e-Learning

www.set.or.th/set/education/main.do

สอบถามข้อมูล

บริษัทหลักทรัพย์กรุงศรี จำกัด (มหาชน)

Krungsri Securities: 0 2638 5500, 0 2659 7777

E-mail: customer.care@krungsrisecurities.com

itrade@krungsrisecurities.com

website: https://www.krungsrisecurities.com